Актив —

объект собственности, являющийся частью приносящего доход имущества инвестора или совокупного имущества предпринимательской фирмы.

Виды активов

Банковский депозит

. Самый простой и довольно надёжный способ сохранить средства — открыть счёт в банке. Банки бывают государственные и коммерческие. Государственные — более надёжные. Коммерческие интересны более высоким процентом доходности. В любом банке есть различные виды вкладов. Основные преимущества: надёжность, возможность быстро вывести средства. Недостатки — низкий доход. Только с учетом сложных процентов и не вывода денег, ранее оговоренного срока, вы спасете деньги от инфляции. Но именно активом (то, что приносит деньги) это назвать сложно.

Паевые инвестиционные фонды (ПИФ)

. Многие люди знают, что можно зарабатывать на фондовом рынке и готовы вложить часть своего капитала, но не знают, как покупать и продавать ценные бумаги и когда надо это делать, чтобы получить прибыль. Тут на помощь приходят ПИФы в которых, при умелом подходе можно значительно увеличить капитал. А главное — можно начинать инвестировать, имея всего лишь 1.000 рублей (это рынок коллективных инвестиций — каждый понемногу — в итоге приличная сумма для инвестиций в рынок), паи может купить любой человек. Далее начинает работать Управляющая Компания (УК), которая на деньги инвесторов покупает бумаги, с расчётом на их рост. Основные преимущества: небольшой стартовый капитал, полный контроль государственными органами (открытость), быстрый вывод средств («открытый» ПИФ). Недостатки: ПИФ обязан на деньги инвесторов покупать акции даже тогда, когда очевидно, что это приведёт к убыткам. То есть, во время кризиса, когда рынок в целом идёт вниз, большинство ПИФов покажут отрицательную доходность (или очень низкую). Особенно негативно это скажется на «закрытых» ПИФах. Убыток придётся пережидать.

Хедж фонды

. Это фонды коллективных инвестиций, которые размещают деньги инвесторов на зарубежных рынках, проводя всю исследовательскую и аналитическую деятельность за них. При этом фонды дают определённый процент доходности независимо от колебаний рынка. Данный вид фондов, в отличие от ПИФов, имеет гораздо больше возможностей для увеличения капитала. Например, начался обвал рынка. ПИФы вынуждены терять свои средства, в то время как хедж фонды наоборот — ещё быстрее увеличивают капитал инвесторов, зарабатывая на понижении (хеджам можно «шортить»). Недостатки. Во-первых, хедж фонды находятся за пределами российского государства, попросту говоря, в оффшорах (в связи с этим льготное налогообложение). Во-вторых, чтобы начать инвестировать в такой фонд надо иметь большие деньги (годовой доход не менее 200.000 долларов или сумма чистых активов более 1.000.000 долларов). Плюс ограничения — не более 100 человек (организаций) в одном фонде.

Недвижимость

. Недвижимость — одно из наименее рискованных отраслей инвестиций. Рынок недвижимости гораздо медленнее реагирует на колебания курсов валют и экономические кризисы. Можно выделить 3 способа инвестиций с помощью недвижимости. Первый — купить дешевле, продать дороже. Второй — купить навсегда, а получать прибыль от сдачи в аренду (пассивный доход). Третий — покупка не самой недвижимости, а пая в фонде недвижимости. В свою очередь она может быть жилой (обычные квартиры) или коммерческой (офисы, склады). Достоинства — надёжность (даже в кризис недвижимость несильно теряет в цене и потом возвращается на свои позиции). Совсем потерять свой капитал на недвижимости нельзя — она всегда будет сколько-то стоить (в отличие от акций, бизнеса и т.п.) и как правило с каждым годом все дороже (инфляция на недвижимость не влияет). Таким образом, правильно выбранная недвижимость — это пассивный доход, который за 10-15 лет — для России, для Европы и США сроки меньше, полностью окупает вложенные в нее инвестиции. При этом основная сумма (стоимость недвижимости) скорее всего, значительно вырастет, а не уменьшится за счет инфляции, как например банковский депозит. Недостатки — нужен большой стартовый капитал (кроме ПИФов недвижимости) и плохая ликвидность (довольно сложно быстро продать актив и получить деньги).

Драгоценные металлы

. Как правило, покупают следующие металлы — золото, серебро, платина, палладий. Инвестирование в золото традиционно считается консервативной формой. Существует несколько способов инвестировать в золото. Первый — покупка золотых слитков. Главным недостатком является то, что при покупке слитка вам придётся уплатить налог 18% (поэтому покупка слитков целесообразна только для долгосрочного инвестирования). Второй способ — покупка инвестиционных и памятных монет. Стоят они недорого (от 2.000 рублей) и налогом не облагаются (хотя стоят они на 20-25% дороже, чем слитки, поэтому также используются для долгосрочного инвестирования). Способ третий — открытие металлического счёта в банке.

Такой счёт напоминает долларовый (или евро), но только привязан к стоимости золота. Плюсами такого счёта является отсутствие НДС (при этом дополнительной наценки нет), а также некоторые банки готовы платить небольшой процент просто за хранение. Следует помнить, что реального золота в банке нет (но при этом, чем больше подорожает золото, тем больше вы заработаете). Главным плюсом такого счёта является то, что он не относится к долгосрочным вложениям, хотя надёжность зависит от степени надёжности банка.

Доверительное управление (ДУ)

. При этом инвестор передаёт свои средства в управляющую компанию или открывает счёт у брокера, а управляющая компания имеет доступ к заключению сделок на рынке. Заключается договор между Управляющим и Доверителем (инвестором), в котором прописываются все правила торговли и риски.

Изначально доверительное управление подразумевает, что Вашими средствами будут управлять по стратегии, разработанной лично для Вас. Это относится к инвесторам, которые передают в ДУ от 1.000.000 долларов и больше. Поэтому, как правило, управляющая компания имеет несколько стратегий (агрессивная, сбалансированная, консервативная), а инвестор имеет возможность выбрать один из предлагаемых вариантов, в случае если сумма невелика (от 3.000 долларов).

Не обязательно Вашими средствами должна управлять именно компания. Это может быть и частный управляющий, с которым также подписывается договор. Стоит отметить несколько плюсов при таком подходе. Во-первых, некоторые трейдеры (управляющие) имеют привлекательные предложения: минимальный взнос 100 долларов, разделение прибыли 30/70 (в пользу инвестора), а не 50/50. И ещё один жирный плюс, который переводит взгляд именно на частного управляющего — возможность проанализировать историю торговли — «стейтмент». В то время как в компаниях есть только интервальная отчётность, трейдер показывает полную и достоверную. Отсюда несложно сделать вывод — инвестировать в стратегиями гораздо опаснее, чем в частного управляющего. С точки зрения профессионального инвестора, компании, не предоставляющие стейтмента, вообще не рассматриваются как прибыльные активы (как минимум должен быть независимый мониторинг, если история торговли является секретной).

Достоинства — более высокий процент прироста капитала, возможность примерно определить степень риска. Недостатки — как правило, большой процент уплачивается за управление. У компаний нет статистики, только голые итоговые цифры (невозможно определить, какому риску Вы подвергаетесь, а ведь это самое главное). Довольно большой стартовый взнос (от 3.000 долларов для компаний). Вывод — не инвестировать в компании, которые не способны предоставить стейтмент или независимый мониторинг.

Самостоятельная торговля ценными бумагами (трейдинг)

. Профессиональный инвестор может, как выбирать управляющие компании, так и торговать на рынке сам, используя торговую систему или даже интуицию. Преимущества: при правильном подходе можно зарабатывать в несколько раз больше, есть возможность использовать кредитное плечо, зарабатывать на падающем рынке, торговать как российскими, так и зарубежными акциями. Имея всего 1 счёт можно торговать валютой, акциями и фьючерсами одновременно и минимальный счет для торговли — это 5.000-10.000 рублей. Недостатки: нужен опыт торговли на рынке, психологические стрессы, отнимает много времени.

Интеллектуальная собственность

. Вы можете, например, написать книгу, песню, придумать бренд, и т.п. и за все эти вещи (если они востребованы рынком) пожизненно получать деньги (пассивный доход). Явными плюсами будет «один раз посадил — всю жизнь собирай плоды»; как правило, изначально деньги не нужны (например, когда вы пишете книгу). Минусы — нужен определенный талант (или хотя бы творческий подход), а он есть не у каждого; кроме таланта, когда интеллектуальный актив уже создан — надо его продвигать (иногда это является основным препятствием и этот актив так и остается «на бумаге у вас дома» навсегда и в деньги никогда не конвертируется). С этим активом много тонкостей и все очень индивидуально, тут данный актив мы рассмотрели для того, чтобы вы не забывали о его существовании.

Бизнес

. Это один из самых прибыльных видов актива, но в тоже время и самых рискованных. Потенциально любой бизнес — актив. Но все зависит от того, приносит ли он деньги. Как и в случае с интеллектуальной собственностью, в бизнесе очень много факторов, и все очень индивидуально. Скажем только, что наименее рискованный бизнес — это всевозможные франшизы. В этом случае вы получаете не только право на использование уже известного, раскрученного бренда, но и полностью всю систему ведения данного бизнеса, партнерскую поддержку и опыт уже преуспевших бизнесменов под этим брендом и т.п. Конечно, в таком случае многие риски отпадают. Это, кстати, касается и компаний сетевого маркетинга, с той лишь разницей, что для вступления в сетевой маркетинг надо от 150 рублей до 7 000 рублей, а для франшизы — сотни тысяч долларов. Что касается стандартного линейного бизнеса — риски гораздо выше, чем при франчайзинге, зато и сумма входа в него может быть от нескольких десятков тысяч рублей и до бесконечности.

Источники

:

- krugosvet.ru — что такое актив;

- success-everywhere.ru — виды активов.

Как обозначаются различные параметры

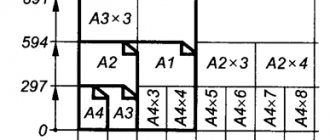

В единой системе измерения используется обозначение латинскими буквами

:

- длину — буквой l

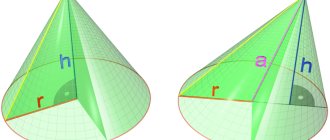

, если речь идет об одной прямой линии: маятнике, рычаге, отрезке, прямой. Но если речь идет о геометрической фигуре, например, прямоугольнике, то используется А; - высоту или глубину – h

; - ширину – В.

Что такое система СИ, ученики узнают лишь в средней школе, поэтому обычно в младших классах специального обозначениям для этих величин не вводят.

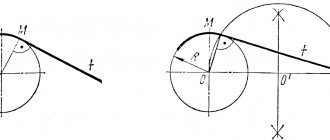

Как обозначить глубину?

Почему же для высоты и глубины применяется одна и та же буква? Если вы построите чертеж параллелепипеда, то здесь вы отметите высоту фигуры.

А если составить чертеж прямоугольного бассейна того же размера, что и параллелепипед, то обозначается глубина. Таким образом, можно сказать, высота и глубина в этом случае будут одной величиной.

Понятие «глубина» встречается и в географии. На картах она отображается цветом. Если речь идет о водных просторах, то чем темнее синий, цвет, тем больше глубина, а если речь идет о суше, то низменности обозначаются темно-зеленым цветом.

В черчении эта величина обозначается литерой S. Она позволяет создать полное восприятие объекта иногда даже с одним видом.

Правила оформления принципиальных электрических схем

В настоящее время принципиальные электрические схемы трансформаторных подстанций выполняют в соответствии с ГОСТ 21.613–88. Нормально отключенному положению выключателя соответствует заштрихованный прямоугольник, а не заштрихованный прямоугольник — выключатель включенный. Обозначение выключателя можно выполнять буквенным кодом Q без признака автоматики отключения F.

Обозначения условные графические на схемах следует выполнять на основании рекомендаций ГОСТ 2.721–74*, приведённых в прил. А.

Часто рассматриваются вопросы размещения электрооборудования в помещениях бытового назначения, в помещениях цехов, подстанций ит.д. Условные графические изображения на основании ГОСТ 21.614–88 приведены ниже.

Размещение объектов электроэнергетики на картах местности и на ситуационных картах, обозначение объектов и линий связи между ними рекомендуется выполнять в соответствии с графическими обозначениями ниже.

Как расшифровываются буквы на телефоне

Знак интернета дает представление о теоретической скорости загрузки данных, что полезно при выборе между голосовым, видеозвонком или определения качества видео для просмотра. Ниже объясним, что лучше: 3G или H, H+, которые выступают его вариацией.

H

Значок расшифруется как HSPA, что в переводе на русский — высокоскоростная пакетная передача данных. Эта технология является надстройкой над 3G и работает быстрее, чем “оригинал”: до 14,4 Мбит/ против 2 Мбит/с скорости на входящий трафик. Увеличения скорости добились за счет введения в процесс обмена информаций трех новых физических каналов.

H+

Является развитием предыдущей технологии. HSPA+ способен показывать скорость до 42 Мбит/с, на базовых вышках ограничивают скорость до максимальных 21 Мбит/с. Это связано со способом приема-передачи информации. Чтобы добиться максимальных показателей, оператор одновременно применяя 2 технологии:

- MIMO — увеличивает пропускную способность канала, используя для загрузки-скачивания данных несколько антенн и приемников.

- 64QAM — квадратурная амплитудная модуляция, также влияющая на расширение канала связи.

Если сравнивать, что лучше 4G или H, то преимущество за первым вариантом. Это обусловлено более высокой скоростью (до 100 Мбит/с) и меньшим пингом — в районе 70 против 150.

Знак H+ на смартфоне.